Perpajakan di Amerika Serikat

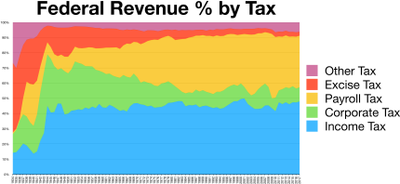

Amerika Serikat memiliki pemerintah federal, negara bagian, dan lokal yang terpisah dengan pajak yang dikenakan pada masing-masing tingkat ini. Pajak dipungut atas pendapatan, penggajian, properti, penjualan, keuntungan modal, dividen, impor, perkebunan dan hadiah, serta berbagai biaya. Pada tahun 2010, pajak yang dipungut oleh pemerintah federal, negara bagian, dan kota berjumlah 24,8% dari PDB. Di OECD, hanya Chili dan Meksiko yang dikenakan pajak lebih sedikit sebagai bagian dari PDB mereka.[1]

Namun, pajak jauh lebih besar pada pendapatan tenaga kerja daripada pada pendapatan modal. Pajak dan subsidi yang berbeda untuk berbagai bentuk pendapatan dan pengeluaran juga dapat merupakan bentuk perpajakan tidak langsung atas beberapa kegiatan di atas yang lain. Misalnya, pengeluaran individu untuk pendidikan tinggi dapat dikatakan "dikenakan pajak" pada tingkat yang tinggi, dibandingkan dengan bentuk-bentuk lain dari pengeluaran pribadi yang secara resmi diakui sebagai investasi.

Pajak dikenakan atas pendapatan bersih individu dan perusahaan oleh pemerintah federal, sebagian besar negara bagian, dan beberapa pemerintah daerah. Warga dan penduduk dikenakan pajak atas penghasilan di seluruh dunia dan diizinkan kredit untuk pajak asing. Penghasilan yang dikenakan pajak ditentukan berdasarkan peraturan akuntansi pajak, bukan prinsip akuntansi keuangan, dan mencakup hampir semua pendapatan dari sumber apa pun. Sebagian besar pengeluaran bisnis mengurangi penghasilan kena pajak, meskipun batas berlaku untuk beberapa pengeluaran. Individu diizinkan untuk mengurangi penghasilan kena pajak dengan tunjangan pribadi dan pengeluaran non-bisnis tertentu, termasuk bunga hipotek rumah, pajak negara bagian dan lokal, kontribusi amal, dan biaya medis dan biaya tertentu lainnya yang terjadi di atas persentase pendapatan tertentu. Aturan negara untuk menentukan penghasilan kena pajak sering berbeda dari aturan federal. Tarif pajak marjinal federal bervariasi dari 10% hingga 39,6% dari penghasilan kena pajak. Tarif pajak negara bagian dan lokal sangat bervariasi berdasarkan yurisdiksi, dari 0% hingga 13,30% dari pendapatan,[2] dan banyak yang lolos dari perpajakan. Pajak negara pada umumnya diperlakukan sebagai biaya yang dapat dikurangkan untuk perhitungan pajak federal, meskipun undang - undang pajak 2017 memberlakukan batasan $10.000 untuk pengurangan pajak negara bagian dan lokal ("PNBL"), yang menaikkan tarif pajak efektif bagi mereka yang berpenghasilan menengah dan tinggi dalam tarif pajak tinggi. Sebelum batas pengurangan PNBL, pengurangan rata-rata melebihi $10.000 di sebagian besar wilayah Midwest, dan melebihi $11.000 di sebagian besar Amerika Serikat bagian Timur Laut, serta California dan Oregon.[3] Negara-negara yang paling banyak terkena dampak adalah wilayah tiga negara bagian (NY, NJ, dan CT) dan California; rata-rata pengurangan PBNL di negara-negara tersebut lebih besar dari $17.000 pada tahun 2014.[3]

Referensi[sunting | sunting sumber]

- ^ Porter, Eduardo (August 14, 2012). "America's Aversion to Taxes". New York Times. Diakses tanggal 2012-08-15.

In 1965, taxes collected by federal, state and municipal governments amounted to 24.7 percent of the nation's output. In 2010, they amounted to 24.8 percent. Excluding Chile and Mexico, the United States raises less tax revenue, as a share of the economy, than every other industrial country.

- ^ "TEMPORARY TAXES TO FUND EDUCATION. GUARANTEED LOCAL PUBLIC SAFETY FUNDING. INITIATIVE CONSTITUTIONAL AMENDMENT" (PDF). Vig.cdn.sos.ca.gov/. 2013-04-05. Diakses tanggal 2013-10-13.

- ^ a b DeVore, Chuck. "New York And Other High-Tax States Sue Over SALT Deduction Cap While Jobs Follow Lower Taxes". Forbes (dalam bahasa Inggris). Diakses tanggal 2019-01-08.