Sejarah pemikiran ekonomi makro

Baris tengah: Solow, Friedman, Schwartz

Baris bawah: Sargent, Fischer, Prescott

Teori ekonomi makro berasal mula dalam studi siklus bisnis dan teori moneter. Secara umum, teoretikus awal percaya bahwa faktor moneter tidak dapat mempengaruhi faktor riil seperti output riil. John Maynard Keynes menyerang beberapa teori "klasik" ini dan menghasilkan teori umum yang menggambarkan seluruh perekonomian dalam terminologi agregat daripada individu, bagian ekonomi mikro. Mencoba menjelaskan pengangguran dan resesi, dia memperhatikan kecenderungan orang dan bisnis untuk menimbun uang tunai dan menghindari investasi selama resesi. Dia berargumen bahwa ini membatalkan asumsi ekonom klasik yang berpikir bahwa pasar selalu klir, tidak meninggalkan surplus barang dan tidak ada tenaga kerja yang dibiarkan menganggur.

Generasi ekonom yang mengikuti Keynes mensintesis teorinya dengan mikroekonomi neoklasik untuk membentuk sintesis neoklasik. Meskipun Teori Keynesian mulanya menghilangkan penjelasan tentang tingkat harga dan inflasi, belakangan Keynesian mengadopsi kurva Phillips untuk memodelkan perubahan tingkat harga. Beberapa Keynesian menentang metode sintesis yang menggabungkan teori Keynes dengan sistem ekuilibrium dan malah menganjurkan model disekuilibrium. Monetaris, dipimpin oleh Milton Friedman, mengadopsi beberapa ide Keynesian, seperti pentingnya permintaan uang, tetapi berpendapat bahwa Keynesian mengabaikan peran jumlah uang beredar dalam inflasi. Robert Lucas dan para ekonom makro klasik baru lainnya mengkritik model Keynesian yang tidak bekerja di bawah ekspektasi rasional. Lucas juga berargumen bahwa model empiris Keynesian tidak akan stabil seperti model yang didasarkan pada fondasi ekonomi mikro.

Sekolah klasik baru memuncak dalam teori siklus bisnis riil (RBC). Seperti model ekonomi klasik awal, model RBC mengasumsikan bahwa pasar klir dan siklus bisnis didorong oleh perubahan teknologi dan penawaran, bukan permintaan. Keynesian Baru mencoba menjawab banyak kritik yang dilontarkan oleh Lucas dan ekonom klasik baru lainnya terhadap Neo-Keynesian. Keynesian baru mengadopsi ekspektasi rasional dan membangun model dengan fondasi mikro kekakuan harga yang menyarankan resesi masih dapat dijelaskan oleh faktor permintaan karena kekakuan menghentikan harga dari jatuh ke tingkat kliring pasar, meninggalkan surplus barang dan tenaga kerja. Sintesis neoklasik baru menggabungkan elemen-elemen makroekonomi Keynesian klasik dan baru menjadi sebuah konsensus. Ekonom lain menghindari perdebatan Keynesian klasik dan baru tentang dinamika jangka pendek dan mengembangkan teori pertumbuhan baru tentang pertumbuhan ekonomi jangka panjang.[1] Resesi Hebat menyebabkan retrospektif pada keadaan lapangan dan beberapa perhatian populer beralih ke ekonomi heterodoks.

Asal mula

Makroekonomi diturunkan dari dua area penelitian: teori siklus bisnis dan teori moneter.[4][5] Teori moneter berasal dari abad ke-16 dan karya Martín de Azpilcueta, sedangkan analisis siklus bisnis berasal dari pertengahan abad ke-19.[5]

Teori siklus bisnis

Dimulai dengan William Stanley Jevons dan Clément Juglar pada tahun 1860-an,[6] para ekonom berusaha menjelaskan siklus perubahan yang sering keras dalam aktivitas ekonomi.[7] Tonggak mil dalam upaya ini adalah berdirinya Biro Riset Ekonomi Nasional AS oleh Wesley Mitchell pada tahun 1920. Ini menandai awal dari ledakan ateoretis, model statistik fluktuasi ekonomi (model berdasarkan siklus dan tren alih-alih teori ekonomi) yang mengarah pada penemuan pola ekonomi yang tampaknya reguler seperti gelombang Kuznets.[8]

Ekonom lain lebih fokus pada teori dalam analisis siklus bisnis mereka. Sebagian besar teori siklus bisnis berfokus pada satu faktor,[7] seperti kebijakan moneter atau dampak cuaca pada sebagian besar ekonomi pertanian saat itu.[6] Meskipun teori siklus bisnis telah mapan pada tahun 1920-an, karya para teoretikus seperti Dennis Robertson dan Ralph Hawtrey memiliki dampak kecil pada kebijakan publik.[9] Teori ekuilibrium parsial mereka tidak dapat menangkap ekuilibrium umum, di mana pasar berinteraksi satu sama lain; khususnya, teori siklus bisnis awal memperlakukan pasar barang dan pasar keuangan secara terpisah.[7] Penelitian di area ini menggunakan metode ekonomi mikro untuk menjelaskan pekerjaan, tingkat harga, dan suku bunga.[10]

Teori moneter

Mulanya, relasi antara tingkat harga dan output dijelaskan oleh teori kuantitas uang; David Hume telah mempresentasikan teori semacam ini dalam karyanya tahun 1752 Of Money (Essays, Moral, Political, and Literary, Bagian II, Esai III).[11] Teori kuantitas memandang seluruh perekonomian melalui hukum Say, yang menyatakan bahwa apa pun yang disuplai ke pasar akan dijual—pendek, pasar selalu klir.[12] Dalam pandangan ini, uang adalah netral dan tidak dapat mempengaruhi faktor riil dalam perekonomian seperti tingkat output. Hal ini konsisten dengan pandangan dikotomi klasik bahwa aspek riil ekonomi dan faktor nominal, seperti tingkat harga dan jumlah uang beredar, dapat dianggap independen satu sama lain.[13] Misalnya, menambahkan lebih banyak uang ke perekonomian diekspektasikan hanya untuk menaikkan harga, bukan untuk menciptakan lebih banyak barang.[14]

Teori kuantitas uang mendominasi teori ekonomi makro sampai tahun 1930-an. Dua versi sangat berpengaruh, satu dikembangkan oleh Irving Fisher dalam karya-karyanya yang mencakup The Purchasing Power of Money tahun 1911 dan yang lainnya oleh para ekonom Cambridge selama awal abad ke-20.[11] Versi teori kuantitas Fisher dapat dinyatakan dengan menahan perputaran uang (frekuensi penggunaan mata uang tertentu dalam transaksi) (V) dan pendapatan riil (Q) konstan dan memungkinkan jumlah uang beredar (M) dan tingkat harga (P) bervariasi dalam persamaan pertukaran:[15]

Sebagian besar teori klasik, termasuk Fisher, menyatakan bahwa perputaran uang stabil dan independen terhadap aktivitas ekonomi.[16] Ekonom Cambridge, seperti John Maynard Keynes, mulai menantang asumsi ini. Mereka mengembangkan Teori keseimbangan kas Cambridge, yang melihat permintaan uang dan bagaimana hal itu berdampak pada perekonomian. Teori Cambridge tidak berasumsi bahwa permintaan dan penawaran uang selalu berada pada keseimbangan, dan teori ini memperhitungkan orang-orang yang memegang lebih banyak uang tunai ketika ekonomi merosot. Dengan memperhitungkan nilai memegang uang tunai, para ekonom Cambridge mengambil langkah signifikan menuju konsep preferensi likuiditas yang nantinya akan dikembangkan oleh Keynes.[17] Teori Cambridge berpendapat bahwa orang memegang uang karena dua alasan: untuk memfasilitasi transaksi dan untuk menjaga likuiditas. Dalam karya selanjutnya, Keynes menambahkan motif ketiga, spekulasi, pada teori preferensi likuiditasnya dan membangunnya untuk menciptakan teori umum.[18]

Pada tahun 1898, Knut Wicksell mengusulkan teori moneter yang berpusat pada suku bunga. Analisisnya menggunakan dua suku: suku bunga pasar, ditentukan oleh sistem perbankan, dan suku bunga riil atau "natural", ditentukan oleh tingkat pengembalian pada modal.[19] Dalam teori Wicksell, inflasi kumulatif akan terjadi ketika inovasi teknis menyebabkan suku natural naik atau ketika sistem perbankan membiarkan suku pasar turun. Deflasi kumulatif terjadi di bawah kondisi yang berlawanan menyebabkan suku pasar naik di atas natural.[5] Teori Wicksell tidak menghasilkan relasi langsung antara kuantitas uang dan tingkat harga. Menurut Wicksell, uang akan dibuat secara endogen, tanpa peningkatan kuantitas mata uang keras, selama natural melebihi suku bunga pasar. Dalam kondisi ini, peminjam mengubah keuntungan dan menyimpan uang tunai menjadi cadangan bank, yang memperluas jumlah uang beredar. Hal ini dapat menyebabkan proses kumulatif di mana inflasi meningkat terus menerus tanpa ekspansi dalam basis moneter. Karya Wicksell mempengaruhi Keynes dan para ekonom Swedia dari Sekolah Stockholm.[20]

General Theory Keynes

Makroekonomi modern dapat dikatakan dimulai dengan Keynes dan penerbitan bukunya The General Theory of Employment, Interest and Money pada tahun 1936.[21] Keynes memperluas konsep preferensi likuiditas dan membangun teori umum tentang bagaimana perekonomian bekerja. Teori Keynes menyatukan faktor moneter dan ekonomi riil untuk pertama kalinya,[7] menjelaskan pengangguran, dan menyarankan kebijakan untuk mencapai stabilitas ekonomi.[22]

Keynes berpendapat bahwa output ekonomi berkorelasi positif dengan perputaran uang.[23] Dia menjelaskan relasi melalui perubahan preferensi likuiditas:[24] orang meningkatkan kepemilikan uang mereka selama masa kesulitan ekonomi dengan mengurangi pengeluaran mereka, yang selanjutnya memperlambat perekonomian. Paradoks penghematan ini mengklaim bahwa upaya individu untuk bertahan dari penurunan hanya memperburuknya. Ketika permintaan uang meningkat, perputaran uang melambat. Perlambatan dalam kegiatan ekonomi berarti pasar mungkin tidak klir, meninggalkan kelebihan barang untuk disia-siakan dan kapasitas menganggur.[25] Membalikkan teori kuantitas, Keynes berpendapat bahwa perubahan pasar menggeser kuantitas daripada harga.[26] Keynes menggantikan asumsi perputaran stabil dengan salah satu tingkat harga tetap. Jika pengeluaran turun dan harga tidak, surplus barang mengurangi kebutuhan pekerja dan meningkatkan pengangguran.[27]

Ekonom klasik mengalami kesulitan menjelaskan pengangguran tidak sukarela dan resesi karena mereka menerapkan Hukum Say ke pasar tenaga kerja dan berekspektasi bahwa semua orang yang bersedia bekerja dengan upah yang berlaku akan dipekerjakan.[28] Dalam model Keynes, lapangan kerja dan output didorong oleh permintaan agregat, jumlah konsumsi dan investasi. Karena konsumsi tetap stabil, sebagian besar fluktuasi permintaan agregat berasal dari investasi, yang didorong oleh banyak faktor termasuk ekspektasi, "naluri binatang", dan suku bunga.[29] Keynes berpendapat bahwa kebijakan fiskal dapat mengkompensasi volatilitas ini. Selama penurunan, pemerintah dapat meningkatkan pengeluaran untuk membeli kelebihan barang dan mempekerjakan tenaga kerja menganggur.[30] Selain itu, efek pengganda meningkatkan efek pengeluaran langsung ini karena pekerja yang baru dipekerjakan akan membelanjakan pendapatan mereka, yang akan meresap ke dalam ekonomi, sementara perusahaan akan berinvestasi untuk menanggapi peningkatan permintaan ini.[24]

Preskripsi Keynes untuk investasi publik yang kuat terkait dengan minatnya pada ketidakpastian.[31] Keynes telah memberikan perspektif unik tentang inferensi statistik dalam A Treatise on Probability, yang ditulis pada tahun 1921, bertahun-tahun sebelum karya-karya ekonomi utamanya.[32] Keynes berpikir investasi publik dan kebijakan fiskal yang kuat akan melawan dampak negatif ketidakpastian fluktuasi ekonomi terhadap perekonomian. Sementara penerus Keynes tidak terlalu memperhatikan bagian probabilistik dari karyanya, ketidakpastian mungkin telah memainkan peran sentral dalam aspek preferensi investasi dan likuiditas dari General Theory.[31]

Makna sebenarnya dari karya Keynes telah lama diperdebatkan. Bahkan interpretasi preskripsi kebijakan Keynes untuk pengangguran, salah satu bagian yang lebih eksplisit dari General Theory, telah menjadi bahan perdebatan. Para ekonom dan cendekiawan memperdebatkan apakah Keynes bermaksud sarannya menjadi perubahan kebijakan besar untuk mengatasi masalah serius atau solusi konservatif moderat untuk menangani masalah kecil.[33]

Penerus Keynes

Penerus Keynes memperdebatkan formulasi, mekanisme, dan konsekuensi yang tepat dari model Keynes. Satu kelompok muncul mewakili interpretasi "ortodoks" Keynes; Mereka menggabungkan mikroekonomi klasik dengan pemikiran Keynesian untuk menghasilkan "sintesis neoklasik"[34] yang mendominasi ekonomi dari tahun 1940-an hingga awal 1970-an.[35] Dua kubu Keynesian kritis terhadap interpretasi sintesis Keynes ini. Satu kelompok berfokus pada aspek disekuilibrium karya Keynes, sementara yang lain mengambil sikap fundamentalis terhadap Keynes dan memulai tradisi heterodoks pasca-Keynesian.[36]

Sintesis neoklasik

Generasi ekonom yang mengikuti Keynes, neo-Keynesian, menciptakan "sintesis neoklasik" dengan menggabungkan makroekonomi Keynes dengan mikroekonomi neoklasik.[37] Neo-Keynesian berurusan dengan dua masalah ekonomi mikro: pertama, memberikan dasar untuk aspek teori Keynesian seperti konsumsi dan investasi, dan, kedua, menggabungkan makroekonomi Keynesian dengan teori ekuilibrium umum.[38] (Dalam teori ekuilibrium umum, pasar individu berinteraksi satu sama lain dan harga ekuilibrium ada jika ada persaingan sempurna, tidak ada eksternalitas, dan informasi sempurna.)[34][39] Foundations of Economic Analysis (1947) karya Paul Samuelson memberikan banyak dasar ekonomi mikro untuk sintesis.[37] Karya Samuelson mengatur pola metodologi yang digunakan oleh neo-Keynesian: teori ekonomi yang diekspresikan dalam formal, model matematika.[40] Sementara teori Keynes berjaya pada periode ini, para penerusnya sebagian besar meninggalkan metodologi informalnya demi Samuelson.[41]

Pada pertengahan 1950-an, sebagian besar ekonom telah berhenti memperdebatkan Keynesianisme dan menerima pandangan sintesis;[42] Namun, ruang untuk ketidaksepakatan tetap ada.[43] Sintesis tersebut mengaitkan masalah kliring pasar kepada kekakuan harga yang gagal menyesuaikan diri dengan perubahan penawaran dan permintaan.[44] Kelompok Keynesian lain berfokus pada ekonomi disekuilibrium dan mencoba mendamaikan konsep ekuilibrium dengan tidak adanya kliring pasar.[45]

Model Neo-Keynesian

Pada tahun 1937 John Hicks[a] menerbitkan sebuah artikel yang memasukkan pemikiran Keynes ke dalam kerangka ekuilibrium umum[46] di mana pasar barang dan uang bertemu dalam ekuilibrium keseluruhan.[47] Model IS/LM (Investment-Savings/Liquidity preference-Money supply) Hick menjadi dasar teori dan analisis kebijakan selama beberapa dekade hingga tahun 1960-an.[48] Model mewakili pasar barang dengan kurva IS, satu set poin yang mewakili ekuilibrium dalam investasi dan tabungan. Ekuilibrium pasar uang direpresentasikan dengan kurva LM, satu set poin yang mewakili ekuilibrium penawaran dan permintaan uang. Perpotongan kurva mengidentifikasi ekuilibrium agregat dalam perekonomian[49] di mana ada nilai ekuilibrium unik untuk suku bunga dan output ekonomi.[50] Model IS/LM berfokus pada suku bunga sebagai "mekanisme transmisi moneter," saluran di mana jumlah uang beredar mempengaruhi variabel riil seperti permintaan agregat dan lapangan kerja. Penurunan jumlah uang beredar akan menyebabkan suku bunga yang lebih tinggi, yang mengurangi investasi dan dengan demikian menurunkan output di seluruh perekonomian.[51] Ekonom lain membangun di atas kerangka IS/LM. Khususnya, pada tahun 1944, Franco Modigliani[b] menambahkan pasar tenaga kerja. Model Modigliani mewakili ekonomi sebagai sistem dengan ekuilibrium umum di seluruh pasar yang saling berhubungan untuk tenaga kerja, keuangan, dan barang,[46] dan ini menjelaskan pengangguran dengan upah nominal yang kaku.[52]

Pertumbuhan telah menarik bagi ekonom klasik abad ke-18 seperti Adam Smith, tetapi karya berkurang selama revolusi marginalis abad ke-19 dan awal abad ke-20 ketika para peneliti berfokus pada mikroekonomi.[53] Studi tentang pertumbuhan dihidupkan kembali ketika neo-Keynesian Roy Harrod dan Evsey Domar secara independen mengembangkan model Harrod–Domar,[54] perluasan teori Keynes untuk jangka panjang, area yang tidak dilihat Keynes sendiri.[55] Model mereka menggabungkan pengganda Keynes dengan model akselerator investasi,[56] dan menghasilkan hasil sederhana bahwa pertumbuhan sama dengan tingkat tabungan dibagi dengan rasio output modal (jumlah modal dibagi dengan jumlah output).[57] Model Harrod–Domar mendominasi teori pertumbuhan sampai Robert Solow[c] dan Trevor Swan[d] secara independen mengembangkan model pertumbuhan neoklasik pada tahun 1956.[54] Solow dan Swan menghasilkan model yang lebih menarik secara empiris dengan berbasis "pertumbuhan seimbang" pada substitusi tenaga kerja dan modal dalam produksi.[58] Solow dan Swan menyarankan bahwa peningkatan tabungan hanya dapat meningkatkan pertumbuhan sementara, dan hanya perbaikan teknologi yang dapat meningkatkan pertumbuhan dalam jangka panjang.[59] Setelah Solow dan Swan, penelitian pertumbuhan berkurang dengan sedikit atau tanpa penelitian tentang pertumbuhan dari tahun 1970 hingga 1985.[54]

Para ekonom memasukkan karya teoretis dari sintesis ke dalam model makroekonometrik skala besar yang menggabungkan persamaan individu untuk faktor-faktor seperti konsumsi, investasi, dan permintaan uang[60] dengan data yang diamati secara empiris.[61] Garis penelitian ini mencapai puncaknya dengan model MIT-Penn-Social Science Research Council (MPS) yang dikembangkan oleh Modigliani dan rekan-rekannya.[60] MPS menggabungkan IS/LM dengan aspek sintesis lainnya termasuk model pertumbuhan neoklasik[62] dan relasi kurva Phillips antara inflasi dan output.[63] Baik model skala besar maupun kurva Phillips menjadi sasaran kritik sintesis.

Kurva Phillips

Keynes tidak memaparkan teori tingkat harga yang eksplisit.[64] Model Keynesian awal mengasumsikan upah dan tingkat harga lainnya adalah tetap.[65] Asumsi-asumsi ini menyebabkan sedikit kekhawatiran pada 1950-an ketika inflasi stabil, tetapi pada pertengahan 1960-an inflasi meningkat dan menjadi masalah bagi model ekonomi makro.[66] Pada tahun 1958 A.W. Phillips[e] menetapkan dasar untuk teori tingkat harga ketika dia melakukan pengamatan empiris bahwa inflasi dan pengangguran tampaknya berbanding terbalik. Pada tahun 1960 Richard Lipsey[f] memberikan penjelasan teoretis pertama tentang korelasi ini. Umumnya penjelasan Keynesian dari kurva menyatakan bahwa kelebihan permintaan mendorong inflasi yang tinggi dan pengangguran yang rendah sementara kesenjangan output meningkatkan pengangguran dan menekan harga.[67] Pada akhir 1960-an dan awal 1970-an, kurva Phillips menghadapi serangan di bidang empiris dan teoritis. Pertukaran yang diduga antara output dan inflasi yang diwakili oleh kurva adalah bagian terlemah dari sistem Keynesian.[68]

Disekuilibrium makroekonomi

Terlepas dari prevalensinya, sintesis neoklasik memiliki kritik Keynesian. Ketegangan teori disekuilibrium atau "non-Walrasian" dikembangkan[69] yang mengkritik sintesis untuk kontradiksi yang jelas dalam memungkinkan fenomena disekuilibrium, terutama pengangguran tidak sukarela, untuk dimodelkan dalam model ekuilibrium.[70] Selain itu, mereka berpendapat, adanya disekuilibrium di satu pasar harus dikaitkan dengan disekuilibrium di pasar lain, sehingga pengangguran tidak sukarela harus dikaitkan dengan kelebihan suplai di pasar barang. Banyak yang melihat karya Don Patinkin sebagai yang pertama dalam nada disekuilibrium.[69] Robert W. Clower (1965)[g] memperkenalkan "hipotesis keputusan ganda" bahwa seseorang di pasar dapat menentukan apa yang ingin dia beli, tetapi pada akhirnya terbatas pada seberapa banyak dia dapat membeli berdasarkan seberapa banyak dia dapat menjual.[71] Clower dan Axel Leijonhufvud (1968)[h] berpendapat bahwa disekuilibrium membentuk bagian mendasar dari teori Keynes dan patut mendapat perhatian lebih besar.[72] Robert Barro dan Herschel Grossman merumuskan model disekuilibrium umum[i] di mana pasar individu terkunci pada harga sebelum ada ekuilibrium umum. Pasar-pasar ini menghasilkan "harga palsu" yang mengakibatkan disekuilibrium.[73] Segera setelah karya Barro dan Grossman, model disekuilibrium tidak lagi disukai di Amerika Serikat,[74][75][76] dan Barro meninggalkan Keynesianisme dan mengadopsi klasik baru, hipotesis kliring pasar.[77]

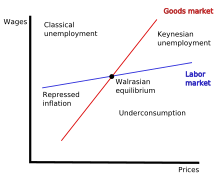

Sementara ekonom Amerika dengan cepat meninggalkan model disekuilibrium, ekonom Eropa lebih terbuka untuk model tanpa kliring pasar.[79] Orang Eropa seperti Edmond Malinvaud dan Jacques Drèze memperluas tradisi disekuilibrium dan berkarya untuk menjelaskan kekakuan harga daripada hanya mengasumsikannya.[80] Malinvaud (1977)[j] menggunakan analisis disekuilibrium untuk mengembangkan teori pengangguran.[81] Dia berpendapat bahwa disekuilibrium dalam pasar tenaga kerja dan barang dapat menyebabkan penjatahan barang dan tenaga kerja, yang menyebabkan pengangguran.[81] Malinvaud mengadopsi kerangka harga tetap dan berpendapat bahwa penetapan harga akan kaku dalam harga industri modern dibandingkan dengan sistem penetapan harga barang mentah yang relatif fleksibel yang mendominasi ekonomi pertanian.[81] Harga tetap dan hanya jumlah yang menyesuaikan.[78] Malinvaud menganggap keadaan ekuilibrium dalam pengangguran klasik dan Keynesian sebagai kemungkinan besar.[82] Karya dalam tradisi neoklasik dibatasi sebagai kasus khusus tipologi Malinvaud, ekuilibrium Walrasian. Dalam teori Malinvaud, mencapai kasus ekuilibrium Walrasian hampir tidak mungkin dicapai mengingat sifat penetapan harga industri.[82]

Monetarisme

Milton Friedman mengembangkan alternatif untuk ekonomi makro Keynesian yang akhirnya diberi label monetarisme. Umumnya monetarisme adalah gagasan bahwa suplai uang penting untuk ekonomi makro.[83] Ketika monetarisme muncul pada 1950-an dan 1960-an, Keynesian mengabaikan peran uang dalam inflasi dan siklus bisnis, dan monetarisme secara langsung menentang poin-poin tersebut.[84]

Mengkritik dan menambah kurva Phillips

Kurva Phillips tampaknya merefleksikan relasi terbalik yang jelas antara inflasi dan output. Kurva tersebut rusak pada tahun 1970-an karena ekonomi mengalami stagnasi ekonomi dan inflasi simultan yang dikenal sebagai stagflasi. Ledakan empiris dari kurva Phillips mengikuti serangan yang dipasang pada landasan teoritis oleh Friedman dan Edmund Phelps. Phelps, meskipun bukan seorang monetaris, berargumen bahwa hanya inflasi atau deflasi yang tidak terduga yang berdampak pada lapangan kerja. Variasi dari "kurva Phillips yang ditambah ekspektasi" Phelps menjadi alat standar. Friedman dan Phelps menggunakan model tanpa pertukaran jangka panjang antara inflasi dan pengangguran. Alih-alih kurva Phillips mereka menggunakan model berdasarkan tingkat pengangguran natural di mana kebijakan moneter ekspansif hanya dapat menggeser pengangguran sementara di bawah tingkat natural. Akhirnya, perusahaan akan menyesuaikan harga dan upah mereka untuk inflasi berdasarkan faktor riil, mengabaikan perubahan nominal dari kebijakan moneter. Dorongan ekspansif akan terhapus.[85]

Arti pentingnya uang

Anna Schwartz berkolaborasi dengan Friedman untuk menghasilkan salah satu karya utama monetarisme, A Monetary History of the United States (1963), yang menghubungkan suplai uang dengan siklus bisnis.[86] Keynesian tahun 1950-an dan 60-an telah mengadopsi pandangan bahwa kebijakan moneter tidak mempengaruhi output agregat atau siklus bisnis berdasarkan bukti bahwa, selama Depresi Hebat, suku bunga sangat rendah tetapi output tetap tertekan.[87] Friedman dan Schwartz berpendapat bahwa Keynesian hanya melihat pada tingkat nominal dan mengabaikan peran inflasi dalam suku bunga riil, yang telah tinggi selama sebagian besar masa Depresi. Secara riil, kebijakan moneter secara efektif bersifat kontraktif, memberikan tekanan ke bawah pada output dan lapangan kerja, meskipun para ekonom yang hanya melihat pada tingkat nominal menganggap kebijakan moneter telah bersifat stimulatif.[88]

Friedman mengembangkan teori kuantitas uangnya sendiri yang mengacu pada Irving Fisher tetapi mewarisi banyak dari Keynes.[89] The Quantity Theory of Money: A Restatement[k] karya Friedman tahun 1956 memasukkan permintaan uang dan preferensi likuiditas Keynes ke dalam persamaan yang mirip dengan persamaan pertukaran klasik.[90] Teori kuantitas terbaru Friedman juga memungkinkan kemungkinan menggunakan kebijakan moneter atau fiskal untuk memperbaiki penurunan besar.[91] Friedman memutuskan hubungan dengan Keynes dengan berargumen bahwa permintaan uang relatif stabil—bahkan selama penurunan.[90] Kaum monetaris berpendapat bahwa "penyesuaian" melalui kebijakan fiskal dan moneter adalah kontraproduktif. Mereka menemukan permintaan uang stabil bahkan selama perubahan kebijakan fiskal,[92] dan kebijakan fiskal dan moneter mengalami kelambatan yang membuat mereka terlalu lambat untuk mencegah penurunan ringan.[93]

Keulungan dan kemunduran

Monetarisme menarik perhatian para pembuat kebijakan pada akhir 1970-an dan 1980-an. Kurva Phillips versi Friedman dan Phelps berkinerja lebih baik selama stagflasi dan memberi monetarisme dorongan kredibilitas.[95] Pada pertengahan 1970-an, monetarisme telah menjadi ortodoksi baru dalam makroekonomi,[96] dan pada akhir 1970-an bank sentral di Britania Raya dan Amerika Serikat sebagian besar mengadopsi kebijakan monetaris dengan menargetkan jumlah uang beredar alih-alih suku bunga saat menetapkan kebijakan.[97] Namun, menargetkan agregat moneter terbukti sulit bagi bank sentral karena kesulitan pengukuran.[98] Monetarisme menghadapi ujian besar ketika Paul Volcker mengambil alih jabatan Ketua Federal Reserve pada tahun 1979. Volcker memperketat jumlah uang beredar dan menurunkan inflasi, menciptakan Resesi awal tahun 1980-an yang parah dalam prosesnya. Resesi mengurangi popularitas monetarisme tetapi dengan jelas menunjukkan pentingnya jumlah uang beredar dalam perekonomian.[84] Monetarisme menjadi kurang kredibel ketika perputaran uang yang dulu stabil menentang prediksi monetaris dan mulai bergerak tidak menentu di Amerika Serikat selama awal 1980-an.[94] Metode monetaris dari model persamaan tunggal dan analisis bukan-statistik dari data yang diplot juga kalah dari pemodelan persamaan simultan yang disukai oleh Keynesian.[99] Kebijakan dan metode analisis monetarisme kehilangan pengaruh di antara para bankir bank sentral dan akademisi , tetapi prinsip inti dari netralitas uang jangka panjang (peningkatan jumlah uang beredar tidak dapat memiliki efek jangka panjang pada variabel riil, seperti output) dan penggunaan kebijakan moneter untuk stabilisasi menjadi bagian dari arus utama ekonomi makro bahkan di kalangan Keynesian.[84][98]

Catatan

- ^ Hicks, J. R. (1937). "Mr. Keynes and the "Classics"; A Suggested Interpretation". Econometrica. 5 (2): 147–159. doi:10.2307/1907242. JSTOR 1907242.

- ^ Modigliani, Franco (1944). "Liquidity Preference and the Theory of Interest and Money". Econometrica. 12 (1): 45–88. doi:10.2307/1905567. JSTOR 1905567.

- ^ Solow, Robert M. (1956). "A Contribution to the Theory of Economic Growth". The Quarterly Journal of Economics. 70 (1): 65–94. doi:10.2307/1884513. hdl:10338.dmlcz/143862. JSTOR 1884513.

- ^ Swan, T. W. (1956). "Economic Growth and Capital Accumulation". Economic Record. 32 (2): 334–361. doi:10.1111/j.1475-4932.1956.tb00434.x.

- ^ Phillips, A. W. (1958). "The Relation between Unemployment and the Rate of Change of Money Wage Rates in the United Kingdom, 1861-1957". Economica. 25 (100): 283–299. doi:10.2307/2550759. JSTOR 2550759.

- ^ Lipsey, Richard G. (1960). "The Relation between Unemployment and the Rate of Change of Money Wage Rates in the United Kingdom, 1862-1957: A Further Analysis". Economica. 27 (105): 1–31. doi:10.2307/2551424. JSTOR 2551424.

- ^ Clower, Robert W. (1965). "The Keynesian Counterrevolution: A Theoretical Appraisal". Dalam Hahn, Frank; Brechling, Frank P. R. The Theory of Interest Rates. London: Macmillan.

- ^ Leijonhufvud, Axel (1968). On Keynesian Economics and the Economics of Keynes: A Study in Monetary Theory. London: Oxford University Press. ISBN 978-0-19-500948-4.

- ^ Barro, Robert J.; Grossman, Herschel I. (1971). "A General Disequilibrium Model of Income and Employment". The American Economic Review. 61 (1): 82–93. JSTOR 1910543.

- ^ Malinvaud, Edmond (1977). The Theory of Unemployment Reconsidered. Oxford, England: Blackwell. ISBN 978-0-631-17350-2. LCCN 77367079. OCLC 3362102.

- ^ Friedman, Milton (1956). "The Quantity Theory of Money: A Restatement". Dalam Friedman, Milton. Studies in the Quantity Theory of Money. Chicago: University of Chicago Press.

Referensi

Sitasi

- ^ Mankiw 2006, hlm. 37–38.

- ^ Froyen 1990, hlm. 70.

- ^ Marcuzzo & Roselli 2005, hlm. 154.

- ^ Blanchard 2000, hlm. 1377.

- ^ a b c Dimand 2008.

- ^ a b Dimand 2003, hlm. 327.

- ^ a b c d Blanchard 2000, hlm. 1378–1379.

- ^ Dimand 2003, hlm. 333.

- ^ Woodford 1999, hlm. 4.

- ^ Case & Fair 2006, hlm. 400–401.

- ^ a b Snowdon & Vane 2005, hlm. 50.

- ^ Snowdon & Vane 2005, hlm. 69.

- ^ Harrington 2002, hlm. 125–126.

- ^ Snowdon & Vane 2005, hlm. 69–70.

- ^ Snowdon & Vane 2005, hlm. 52.

- ^ Case & Fair 2006, hlm. 685.

- ^ Froyen 1990, hlm. 70–71.

- ^ Skidelsky 2003, hlm. 131.

- ^ "Wicksell, Knut" 1999.

- ^ Uhr 2008.

- ^ Snowdon & Vane 2005, hlm. 13.

- ^ Patinkin 2008.

- ^ Snowdon & Vane 2005, hlm. 70.

- ^ a b Snowdon & Vane 2005, hlm. 63.

- ^ Snowdon & Vane 2005, hlm. 49.

- ^ Snowdon & Vane 2005, hlm. 58.

- ^ Blinder 2008.

- ^ Snowdon & Vane 2005, hlm. 46.

- ^ Snowdon & Vane 2005, hlm. 59.

- ^ Froyen 1990, hlm. 97.

- ^ a b "Keynes and Probability" 1999.

- ^ Snowdon & Vane 2005, hlm. 76.

- ^ Snowdon & Vane 2005, hlm. 55.

- ^ a b Snowdon & Vane 2005, hlm. 70–71.

- ^ Fletcher 2002, hlm. 522.

- ^ Snowdon & Vane 2005, hlm. 71.

- ^ a b "Neo-Keynesianism" 1999.

- ^ Backhouse 1997, hlm. 43.

- ^ Romer 1993, hlm. 5.

- ^ Backhouse 1997, hlm. 37.

- ^ Backhouse 1997, hlm. 42.

- ^ Snowdon & Vane 2005, hlm. 101.

- ^ Skidelsky 2009, hlm. 103–104.

- ^ Skidelsky 2009, hlm. 104.

- ^ Janssen 2008.

- ^ a b Blanchard 2000, hlm. 1379.

- ^ Snowdon & Vane 2005, hlm. 106.

- ^ Snowdon & Vane 2005, hlm. 102.

- ^ "IS/LM Model and Diagram" 1999.

- ^ Froyen 1990, hlm. 173.

- ^ Ireland 2008.

- ^ Fletcher 2002, hlm. 524.

- ^ Snowdon & Vane 2005, hlm. 585–586.

- ^ a b c Snowdon & Vane 2005, hlm. 586.

- ^ Eltis 1987.

- ^ Snowdon & Vane 2002, hlm. 316.

- ^ Snowdon & Vane 2002, hlm. 316–317.

- ^ Temple 2008.

- ^ Solow 2002, hlm. 519.

- ^ a b Blanchard 2000, hlm. 1383.

- ^ Mankiw 2006, hlm. 31.

- ^ Goodfriend & King 1997, hlm. 234.

- ^ Goodfriend & King 1997, hlm. 236.

- ^ Mishkin 2004, hlm. 537.

- ^ Blanchard 2000, hlm. 1385.

- ^ Goodfriend & King 1997, hlm. 234–236.

- ^ "Edmund Phelps's Contributions to Macroeconomics" 2006.

- ^ Mankiw 2006, hlm. 33.

- ^ a b Backhouse & Boianovsky 2012, hlm. 8.

- ^ Tsoulfidis 2010, hlm. 287.

- ^ Tsoulfidis 2010, hlm. 290–291.

- ^ Tsoulfidis 2010, hlm. 288.

- ^ De Vroey 2002, hlm. 383.

- ^ Hoover 2003, hlm. 419.

- ^ Mankiw 1990.

- ^ Snowdon & Vane 2005, hlm. 72.

- ^ Barro 1979.

- ^ a b Tsoulfidis 2010, hlm. 294.

- ^ Backhouse & Boianovsky 2012, hlm. 75.

- ^ Beaud & Dostaler 1997, hlm. 123.

- ^ a b c Tsoulfidis 2010, hlm. 293.

- ^ a b Tsoulfidis 2010, hlm. 295.

- ^ Case & Fair 2006, hlm. 684.

- ^ a b c McCallum 2008.

- ^ Romer 2005, hlm. 252.

- ^ Mishkin 2004, hlm. 608.

- ^ Mishkin 2004, hlm. 607–608.

- ^ Mishkin 2004, hlm. 607–610.

- ^ Mishkin 2004, hlm. 528.

- ^ a b Mishkin 2004, hlm. 529.

- ^ DeLong 2000, hlm. 86.

- ^ DeLong 2000, hlm. 89.

- ^ Krugman & Wells 2009, hlm. 893.

- ^ a b DeLong 2000, hlm. 91.

- ^ DeLong 2000, hlm. 90.

- ^ Woodford 1999, hlm. 18.

- ^ DeLong 2000, hlm. 84.

- ^ a b DeLong 2000, hlm. 92.

- ^ Woodford 1999, hlm. 18–19.

Sumber

- Backhouse, Roger (1997). "The rhetoric and methodology of modern macroeconomics". Dalam Snowdon, Brian; Vane, Howard R. Reflections on the Development of Modern Macroeconomics. Cheltenham: Edward Elgar Publishing. ISBN 978-1-85898-342-4.

- Backhouse, Roger E. (2010). The Puzzle of Modern Economics: Science or Ideology?. New York: Cambridge University Press. ISBN 978-0-521-53261-7.

- Backhouse, Roger E.; Boianovsky, Mauro (2012). Transforming Modern Macroeconomics: Exploring Disequilibrium Microfoundations, 1956-2003. New York: Cambridge University Press. ISBN 978-1-107-02319-2.

- Barro, Robert J. (1979). "Second Thoughts on Keynesian Economics". The American Economic Review. 69 (2): 54–59. JSTOR 1801616.

- Beaud, Michel; Dostaler, Gilles (1997). Economic Thought Since Keynes: A History and Dictionary of Major Economists. New York: Routledge. hlm. 180. ISBN 978-0-415-16454-2.

- Blanchard, Olivier (2000). "What Do We Know about Macroeconomics that Fisher and Wicksell Did Not?". The Quarterly Journal of Economics. 115 (4): 1375–1409. CiteSeerX 10.1.1.410.6153

. doi:10.1162/003355300554999.

. doi:10.1162/003355300554999. - Blaug, Mark (2002). "Endogenous growth theory". Dalam Snowdon, Brian; Vane, Howard R. An Encyclopedia of Macroeconomics. Northampton, Massachusetts: Edward Elgar Publishing. hlm. 202–212. ISBN 978-1-84542-180-9.

- Boettke, Peter T.; Leeson, Samuels (2003). "The Austrian School of Economics 1950–2000". Dalam Samuels, Warren J.; Biddle, Jeff E.; Davis, John B. A Companion to the History of Economic Thought. Hoboken, New Jersey: Wiley. hlm. 446–452. ISBN 978-0-631-22573-7.

- Brannon, Ike (2006). "Remembering the Man Behind Rational Expectations". Regulation. 29 (1): 18–22. SSRN 898197

.

. - "Minsky's moment". The Economist. Buttonwood. 4 April 2009. Diakses tanggal 5 November 2021.

- Caballero, Ricardo J. (2010). "Macroeconomics after the Crisis: Time to Deal with the Pretense-of-Knowledge Syndrome". MIT Department of Economics Working Paper No. 10-16. SSRN 1683617

.

. - Case, Karl E.; Fair, Ray C. (2006). Principles of Economics. Englewood Cliffs, New Jersey: Prentice Hall. ISBN 978-0-13-228914-6.

- Cottrell, Allin (1994). "Post Keynesian Monetary Economics: A Critical Survey" (PDF). Cambridge Journal of Economics. 18 (6): 587–605. doi:10.1093/oxfordjournals.cje.a035292.

- Cooper, Russel; John, Andrew (1988). "Coordinating Coordination Failures in Keynesian Models" (PDF). The Quarterly Journal of Economics. 103 (3): 441–463. doi:10.2307/1885539. JSTOR 1885539.

- Christiano, Lawrence J.; Fitzgerald, Terry J. (2001). "The Business Cycle: Still a Puzzle". Dalam Rabin, Jack; Stevens, Glenn L. Handbook of Monetary Policy. Boca Raton, Florida: CRC Press. ISBN 978-0-8247-0781-1.

- Davidson, Paul (2003). Financial Markets, Money, and the Real World. Cheltenham, UK: Edward Elgar Publishing. ISBN 978-1-84376-484-7.

- Davidson, Paul (2005). "The Post Keynesian school". Dalam Snowdon, Brian; Vane, Howard R. Modern Macroeconomics: Its Origins, Development and Current State. Cheltenham, UK: Edward Elgar Publishing. hlm. 451–473. ISBN 978-1-84542-208-0.

- DeLong, J. Bradford (2000). "The Triumph of Monetarism?". Journal of Economic Perspectives. 14 (1): 83–94. doi:10.1257/jep.14.1.83

. JSTOR 2647052.

. JSTOR 2647052. - De Vroey, Michel (2002). "Involuntary unemployment in Keynesian economics". Dalam Snowdon, Brian; Vane, Howard R. An Encyclopedia of Macroeconomics. Northampton, Massachusetts: Edward Elgar Publishing. hlm. 381–385. ISBN 978-1-84542-180-9.

- Diamond, Peter A. (1982). "Aggregate Demand Management in Search Equilibrium". Journal of Political Economy. 90 (5): 881–894. doi:10.1086/261099. hdl:1721.1/66614

. JSTOR 1837124.

. JSTOR 1837124. - Dimand, R.W. (2003). "Interwar Monetary and Business Cycle Theory". Dalam Biddle, Jeff; Davis, John B; Samuels, Warren J. A Companion to the History of Economic Thought. Malden, Massachusetts: Blackwell. hlm. 325–342. ISBN 978-0-631-22573-7.

- Dimand, Robert W. (2008). "Macroeconomics, origins and history of". Dalam Durlauf, Steven N.; Blume, Lawrence E. The New Palgrave Dictionary of Economics and the Law. London: Palgrave Macmillan. hlm. 236–244. doi:10.1057/9780230226203.1009. ISBN 978-0-333-78676-5.

- Dindo, Pietro D. E. (2007). Bounded rationality and heterogeneity in economic dynamic models. Amsterdam: Tinbergen Institute. ISBN 978-90-5170-936-0.

- Durlauf, Steven N.; Johnson, Paul A.; Temple, Jonathan R.W. (2005). "Growth Econometrics". Dalam Aghion, Philippe; Durlauf, Steven N. Handbook of Economic Growth. Amsterdam: Elsevier Science. ISBN 978-0-444-52041-8.

- "Edmund Phelps's Contributions to Macroeconomics". Nobel Prize. The Royal Swedish Academy of Sciences. 9 Oktober 2006. Diakses tanggal 5 November 2021.

- Eltis, Walter (1987). "Harrod–Domar Growth Model". Dalam Eatwell, John; Milgate, Murray; Newman, Peter K. The New Palgrave A Dictionary of Economics. London: Palgrave Macmillan. hlm. 1. doi:10.1057/978-1-349-95121-5_1267-1. ISBN 978-0-333-78676-5.

- Fischer, Stanley (2008). "New Classical Macroeconomics". Dalam Durlauf, Steven N.; Blume, Lawrence E. The New Palgrave Dictionary of Economics. London: Palgrave Macmillan. hlm. 17–22. doi:10.1057/978-1-349-95121-5_830-2. ISBN 978-0-333-78676-5.

- Fletcher, Gordon (2002). "Neoclassical Synthesis". Dalam Snowdon, Brian; Vane, Howard R. An Encyclopedia of Macroeconomics. Northampton, Massachusetts: Edward Elgar Publishing. hlm. 522–525. ISBN 978-1-84542-180-9.

- Froyen, Richard T. (1990). Macroeconomics Theories and Policies. New York: Macmillan. ISBN 978-0-02-339482-9.

- Galí, Jordi (2008). Monetary Policy, Inflation, and the Business Cycle. Princeton: Princeton University Press. ISBN 978-0-691-13316-4.

- Garrison, Roger W. (2005). "The Austrian School". Dalam Snowdon, Brian; Vane, Howard R. Modern Macroeconomics: Its Origins, Development and Current State. Cheltenham, UK: Edward Elgar Publishing. hlm. 474–516. ISBN 978-1-84542-208-0.

- Goodfriend, Marvin; King, Robert G. (1997). "The New Neoclassical Synthesis and the Role of Monetary Policy". NBER Macroeconomics Annual. 12: 231–283. doi:10.1086/654336

. JSTOR 3585232.

. JSTOR 3585232. - Gordon, Robert J. (12 September 2009). "Is Modern Macro or 1978‐era Macro More Relevant to the Understanding of the Current Economic Crisis?" (PDF). Northwestern Edu. Diarsipkan dari versi asli (PDF) tanggal 13 Maret 2013. Diakses tanggal 6 November 2021.

- Hahn, Frank; Solow, Robert M. (1997). Critical Essay on Modern Macroeconomic Theory. Cambridge, Massachusetts: MIT Press. hlm. 177. ISBN 978-0-262-58154-7.

- Harrington, Richard L. (2002). "Classical dichotomy". Dalam Snowdon, Brian; Vane, Howard R. An Encyclopedia of Macroeconomics. Northampton, Massachusetts: Edward Elgar Publishing. hlm. 125–128. ISBN 978-1-84542-180-9.

- "Marginal revolutionaries". The Economist. Heterodox economics. 31 Desember 2011. Diakses tanggal 6 November 2021.

- Hoover, Kevin D. (1995). "Facts and Artifacts: Calibration and the Empirical Assessment of Real-Business-Cycle Models". Oxford Economic Papers. 47 (1): 24–44. doi:10.1093/oxfordjournals.oep.a042160. JSTOR 2663662.

- Hoover, Kevin D. (2003). "A History of Postwar Monetary Economics and Macroeconomics". Dalam Biddle, Jeff; Davis, John B; Samuels, Warren J. A Companion to the History of Economic Thought. Malden, Massachusetts: Blackwell. hlm. 411–427. ISBN 978-0-631-22573-7.

- Howitt, Peter (2002). "Coordination failures". Dalam Snowdon, Brian; Vane, Howard R. An Encyclopedia of Macroeconomics. Northampton, Massachusetts: Edward Elgar Publishing. ISBN 978-1-84064-387-9.

- Ireland, Peter N. (2008). "Monetary transmission mechanism". Dalam Durlauf, Steven N.; Blume, Lawrence E. The New Palgrave Dictionary of Economics and the Law (PDF). London: Palgrave Macmillan. hlm. 721–725. doi:10.1057/9780230226203.1125. hdl:10419/55659. ISBN 978-0-333-78676-5.

- "IS/LM Model and Diagram". Credo Reference. Cheltenham, U.K: Edward Elgar Publishing. 1999. Diakses tanggal 6 November 2021.

- Janssen, Maarten C.W. (2008). "Microfoundations". Dalam Durlauf, Steven N.; Blume, Lawrence E. The New Palgrave Dictionary of Economics and the Law. London: Palgrave Macmillan. hlm. 600–605. doi:10.1057/9780230226203.1096. ISBN 978-0-333-78676-5.

- "Keynes and Probability". Credo reference. Cheltenham, U.K: Edward Elgar Publishing. 1999. Diakses tanggal 6 November 2021.

- King, J.E. (2008). "Post Keynesian economics". Dalam Durlauf, Steven N.; Blume, Lawrence E. The New Palgrave Dictionary of Economics and the Law. London: Palgrave Macmillan. hlm. 532. doi:10.1057/9780230226203.1314. ISBN 978-0-333-78676-5.

- Kirzner, Israel M. (2008). "Austrian economics". Dalam Durlauf, Steven N.; Blume, Lawrence E. The New Palgrave Dictionary of Economics and the Law. London: Palgrave Macmillan. hlm. 313. doi:10.1057/9780230226203.0078. ISBN 978-0-333-78676-5.

- Klenow, Peter J.; Rodríguez-Clare, Andrés (1997). "The Neoclassical Revival in Growth Economics: Has It Gone Too Far?". Dalam Bernanke, Ben S.; Rotemberg, Julio. Nber Macroeconomics Annual 1997. Cambridge, Massachusetts: MIT Press. hlm. 73–114. ISBN 978-0-262-02435-8.

- Kocherlakota, Narayana R. (10 Mei 2010). "Modern macroeconomic models as tools for economic policy" (PDF). Federal Reserve Bank of Minneapolis. Diarsipkan dari versi asli (PDF) tanggal 19 Oktober 2012. Diakses tanggal 6 November 2021.

- Krugman, Paul (2 September 2009). "How Did Economists Get It So Wrong?". The New York Times. Diakses tanggal 6 November 2021.

- Krugman, Paul; Wells, Robin (2009). Economics. New York: Worth Publishers. ISBN 978-0-7167-7158-6.

- Kydland, F. E.; Prescott, E. C. (1982). "Time to Build and Aggregate Fluctuations". Econometrica. 50 (6): 1345–1370. doi:10.2307/1913386. JSTOR 1913386.

- Lee, Frederic S. (2008). "Heterodox economics". Dalam Durlauf, Steven N.; Blume, Lawrence E. The New Palgrave Dictionary of Economics and the Law. London: Palgrave Macmillan. hlm. 2. doi:10.1057/9780230226203.0727. ISBN 978-0-333-78676-5.

- Mankiw, N. Gregory (1990). "A Quick Refresher Course in Macroeconomics". Journal of Economic Literature. 28 (4): 1645–1660. doi:10.3386/w3256

. JSTOR 2727441.

. JSTOR 2727441. - Mankiw, N. Gregory (2006). "The Macroeconomist as Scientist and Engineer". Journal of Economic Perspectives. 20 (4): 29–46. CiteSeerX 10.1.1.214.5101

. doi:10.1257/jep.20.4.29.

. doi:10.1257/jep.20.4.29. - Mankiw, N. Gregory; Romer, David (1991). New Keynesian economics. 1. Cambridge, Massachusetts: MIT Press. ISBN 978-0-262-13266-4.

- Marcuzzo, Maria C.; Roselli, Annalisa (2005). Economists in Cambridge : a study through their correspondence, 1907–1946. New York: Routledge. ISBN 978-0-415-34023-6.

- Mark, Nelson (2001). International macroeconomics and finance : theory and econometric methods. Malden, Massachusetts: Blackwell Publishers. ISBN 978-0-631-22288-0.

- Mishkin, Frederic (2004). The Economics of Money, Banking, and Financial Markets. Boston: Pearson. ISBN 978-0-321-20049-5.

- "Neo-Keynesianism". Credo Reference. Cheltenham, U.K: Edward Elgar Publishing. 1999. Diakses tanggal 8 November 2021.

- "The other-worldly philosophers". The Economist. The state of economics. 18 Juli 2009. Diakses tanggal 11 November 2021.

- Patinkin, Dan (2008). "Keynes, John Maynard". Dalam Durlauf, Steven N.; Blume, Lawrence E. The New Palgrave Dictionary of Economics and the Law. London: Palgrave Macmillan. hlm. 687–716. doi:10.1057/9780230226203.0889. ISBN 978-0-333-78676-5.

- Quah, Danny T. (1995). "Business Cycle Empirics: Calibration and Estimation". The Economic Journal. 105 (433): 1594–1596. doi:10.2307/2235120. JSTOR 2235120.

- Romer, David (1993). "The New Keynesian Synthesis". The Journal of Economic Perspectives. 7 (1): 5–22. doi:10.1257/jep.7.1.5

. JSTOR 2138317.

. JSTOR 2138317. - Romer, David (2005). Advanced Macroeconomics. New York: McGraw-Hill. ISBN 978-0-07-287730-4.

- Skidelsky, Robert (2003). John Maynard Keynes, 1883–1946. New York: Penguin Books. ISBN 978-0-14-303615-9.

- Skidelsky, Robert (2009). Keynes: the Return of the Master. New York: PublicAffairs. ISBN 978-1-58648-827-7.

- Solow, Robert M. (20 Maret 1988). "The Wide, Wide World of Wealth". The New York Times. Diakses tanggal 9 November 2021.

- Solow, Robert M. (2002). "Neoclassical growth model". Dalam Snowdon, Brian; Vane, Howard R. An Encyclopedia of Macroeconomics. Northampton, Massachusetts: Edward Elgar Publishing. hlm. 518–521. ISBN 978-1-84542-180-9.

- Solow, Robert M. (20 Juli 2010). "Building a Science of Economics for the Real World" (PDF). Science House Government. House Committee on Science and Technology Subcommittee on Investigations and Oversight. Diarsipkan dari versi asli (PDF) tanggal 8 April 2011. Diakses tanggal 9 November 2021.

- Snowdon, Brian; Vane, Howard R. (2002). "Harrod-Domar growth model". An Encyclopedia of Macroeconomics. Northampton, Massachusetts: Edward Elgar Publishing. hlm. 316–320. ISBN 978-1-84542-180-9.

- Snowdon, Brian; Vane, Howard R. (2005). Modern Macroeconomics. Cheltenham, UK: Edward Elgar Publishing. ISBN 978-1-84542-208-0.

- Stigler, George J. (1988). "Palgrave's Dictionary of Economics". Journal of Economic Literature. 26 (4): 1729–1736. JSTOR 2726859.

- Temple, Jonathan (2008). "Balanced growth". Dalam Durlauf, Steven N.; Blume, Lawrence E. The New Palgrave Dictionary of Economics and the Law. London: Palgrave Macmillan. hlm. 333. doi:10.1057/9780230226203.0086. ISBN 978-0-333-78676-5.

- Tsoulfidis, Lefteris (2010). Competing schools of economic thought. London: Springer. ISBN 978-3-540-92692-4.

- Uhr, Carl G. (2008). "Wicksell, Johan Gustav Knut (1851–1926)". Dalam Durlauf, Steven N.; Blume, Lawrence E. The New Palgrave Dictionary of Economics and the Law. London: Palgrave Macmillan. hlm. 742. doi:10.1057/9780230226203.1832. ISBN 978-0-333-78676-5.

- "Wicksell, Knut". Credo Reference. Cheltenham, U.K: Edward Elgar Publishing. 1999. Diakses tanggal 9 November 2021.

- Woodford, Michael (Juni 1999). "Revolution and Evolution in Twentieth-Century Macroeconomics" (PDF). Columbia Education. U.S. Library of Congress. Diakses tanggal 9 November 2021.

- Woodford, Michael (2009). "Convergence in Macroeconomics: Elements of the New Synthesis". American Economic Journal: Macroeconomics. 1 (1): 267–79. doi:10.1257/mac.1.1.267.

- "What went wrong with economics". The Economist. Economics. 18 Juli 2009. Diakses tanggal 9 November 2021.

- Wren-Lewis, Simon (24 Februari 2012). "The return of schools of thought in macroeconomics". VoxEU. Diakses tanggal 9 November 2021.

Bacaan lanjut

Jurnal

- De Vroey, Michel (2004). "The History of Macroeconomics Viewed against the Background of the Marshall-Walras Divide". History of Political Economy. 36 (Suppl_1): 57–91. doi:10.1215/00182702-36-suppl_1-57. hdl:2078.1/5852.

Buku

- Buku pegangan Ekonomi

- Friedman, Benjamin M.; Hahn, Frank H., ed. (1990). Handbook of Monetary Economics. 1. Amsterdam: Elsevier. ISBN 0-444-88025-9.

- Friedman, Benjamin M.; Hahn, Frank H., ed. (1990). Handbook of Monetary Economics. 2. Amsterdam: Elsevier. ISBN 0-444-88026-7.

- Friedman, Benjamin M.; Woodford, Michael D., ed. (2010). Handbook of Monetary Economics. 3A-3B. Amsterdam: Elsevier. ISBN 978-0-444-53470-5.

- Taylor, John B.; Woodford, Michael D., ed. (1999). Handbook of Macroeconomics. Handbooks in Economics. 1–3. Amsterdam: North-Holland. ISBN 978-0-444-50156-1.

- Leijonhufvud, Axel (1981). Information and Coordination: Essays in Macroeconomic Theory

. New York: Oxford University Press. ISBN 978-0-19-502815-7.

. New York: Oxford University Press. ISBN 978-0-19-502815-7. - Woodford, Michael D. (2003). Interest and Prices: Foundations of a Theory of Monetary Policy. Princeton, New Jersey: Princeton University Press. ISBN 978-0-691-01049-6.

Pranala luar

- Artikel di IDEAS (Internet Documents in Economics Access Service) terklasifikasi sebagai "History of Economic Thought since 1925: Makroeconomics"

- Basis data model ekonomi makro

Podcast dan video

- Video lektor Nobel Prize terkait dan materi lainnya

- Thomas J. Sargent dan Chris A. Sims (2011) "Empirical research on cause and effect in the macroeconomy"

- Peter A. Diamond, Dale T. Mortensen, dan Christopher A. Pissarides (2010) "Analysis of markets with search frictions"

- Edmund S. Phelps (2006) "Analysis of intertemporal tradeoffs in macroeconomic policy"

- Finn E. Kydland dan Edward C. Prescott (2004) "Dynamic macroeconomics: the time consistency of economic policy and the driving forces behind business cycles"

- George A. Akerlof, A. Michael Spence, dan Joseph E. Stiglitz (2001) "Analyses of markets with asymmetric information".

- Video prosiding Institute for New Economic Thinking Conference